金雪濤

2016年12月06日09:53 來源:人民網-理論頻道

2013年11月,黨的十八屆三中全會《中共中央關於全面深化改革若干重大問題的決定》提出,要對按規定轉制的重要國有傳媒企業探索實行特殊管理股制度。2014年2月,中央全面深化改革領導小組第二次會議審議通過的《深化文化體制改革實施方案》把在傳媒企業實行特殊管理股制度試點列為2014年工作要點。2014年4月16日,國務院辦公廳發布《關於印發文化體制改革中經營性文化事業單位轉制為企業和進一步支持文化企業發展兩個規定的通知》其中明確提出對按規定轉制的重要國有傳媒企業探索實行特殊管理股制度,經批准可開展試點。2015年8月,《中共中央、國務院關於深化國有企業改革的指導意見》提出允許將部分國有資本轉化為優先股,在少數特定領域探索建立國家特殊管理股制度。2016年5月19日,國家新聞出版廣電總局召開會議,建議國資特殊管理股比例至少1%,擁有董事席位,對內容有一定審查權。

特殊管理股制度在傳媒領域的實施仍然在探索之中,我們有必要厘清特殊管理股制度的內涵、了解現有實施國家的具體模式及機制安排,明確其在我國實施的難點,探索特殊管理股制度實施的機制安排,在維護傳媒公共利益的同時,應用特殊管理股制度深化我國傳媒產業的改革與發展。

特殊管理股制度的內涵、理論依據與實踐基礎

(一)特殊管理股制度的內涵

特殊管理股本質上是一種類別股,是每股具有更高投票權或特殊治理權力的股權制度,這種股權制度有很多稱謂,比如雙重股權、類別股、黃金股等。從國外股份制的發展來看,推出具有“特殊治理權力”股份的目的主要包括以下兩個方面:

(1)在推動國有企業改革過程中,政府出於維護公共利益(包括國家安全、就業及投資保障等),防止公司治理失敗(防止壟斷、保護中小投資者權益等)的考慮,保留政府在改革后的混合所有制結構中享有對公司重大經營決策的“一票否決權”。

(2)公司創始人為了抵制惡意收購,通過分離現金流和控制權,發行具有不同表決權的股份實現對自己所創建公司的有效控制。由此公司創始人的控制權也不會伴隨著融資規模的不斷擴張而被稀釋﹔與此同時,雙重股權結構的存在也可防止企業的經營行為被股票市場的短期價值取向左右。1925年,為了保住家族對公司的控制權,該公司向公眾發行了15000萬股無表決權的A類普通股,向其控股股東發行了250001股有表決權的B類普通股,不久,該公司股票在紐約証券交易所挂牌交易,這種做法在社會上引起廣泛反對。1926年紐約証券交易所開始拒絕無表決權股上市交易,到了20世紀后期,美國三大証券交易所都接受了雙重股權結構。目前,我們熟知的美國互聯網和媒體公司有很多都實施了雙重股權結構,比如Google、Facebook、AMC院線公司、《紐約時報》等。

(二)實施特殊管理股制度的理論依據

實施特殊管理股制度的理論基礎是產權理論,任何經濟活動都離不開產權的交易與運作。完備的產權是一個權力束,是指產權主體對某項資產的所有權、控制權、使用權、處置權、收益權等,產權的主要特征包括復數性和可分割性。

股份制的初衷是以入股的方式把分散的生產要素集中起來,通過所有權與經營權的分離,提高管理和生產效率。股東投資擁有所有權,這一所有權依據股東入股比例來發行股票,一般而言,股票的投票權原則是“一股一票”﹔但股東不直接參與企業的經營管理,經營權由職業經理人執行。所謂特殊管理股是指每股具有較多投票權的股票,或通過特別立法使特殊管理股具有對重大經營決策的一票否決權。顯然特殊管理股是在產權具有可分割性的基礎上對股份權力進行的特別設定,其所承載的權力和義務是對公司產權的“權力束”中不同屬性權力進行有機調整,它的本質是分離現金流與控制權,實現公司創始人以較少股權實現對控制權的掌控。

(三)實施特殊管理股的實踐基礎

在實踐中,特殊管理股制度主要集中在特定行業:一方面是以輕資產著稱的高科技企業,這方面代表性的公司是Facebook、Google以及我國在美上市的百度、鳳凰新媒體、數聚時代、人人網、360等﹔另一方面是以社會公器面目出現的傳媒企業,如全球知名的《每日郵報》《每日電訊報》《紐約時報》等。傳媒類公司的創始股東通過雙重股權結構的設計保証融資的增長不會稀釋自己對公司的控制權,減少被收購的風險,從而在內容採編、輿論話語權等方面實現有效把控。

另外,作為社會公器的媒體,從來離不開政府的規制。發達國家政府對媒體的規制分為社會性規制和經濟性規制,在對媒體集成播控環節和傳收環節的經濟性規制方面,往往採用產權准入控制來構建本國媒體話語權及輿論導向的基礎,尤其限制外資過多地進入本國傳媒市場。比如1927年美國國會通過《無線電法案》,以國家的名義嚴格限制外資進入廣播和電信業,類似限制隨后擴展至其他行業。現在,美國聯邦通訊委員會(FCC)規定外國人隻能擁有20%以下的廣播電視執照所有權,外國公司隻能擁有25%以下的廣播電視執照所有權。除美國外,英、德、法、日等發達國家也均有針對外資進入的產權限制。在20世紀80年代,加拿大廣播電視和電信委員會出於國家安全考慮,開始將雙重股權結構引入媒體和電信公司,作為引進外資同時保護國家控制權的有效股權結構。

由此來看,如果對傳媒相關領域實施特殊管理股制度,就可以避免由於資本多元化和股東訴求多樣化而給媒體經營帶來不必要的沖擊,從而在一定程度上保障媒體社會公器作用及其公共職能。

西方國家黃金股與雙重股權結構運作情況解析

(一)黃金股與雙重股權結構的實施特征

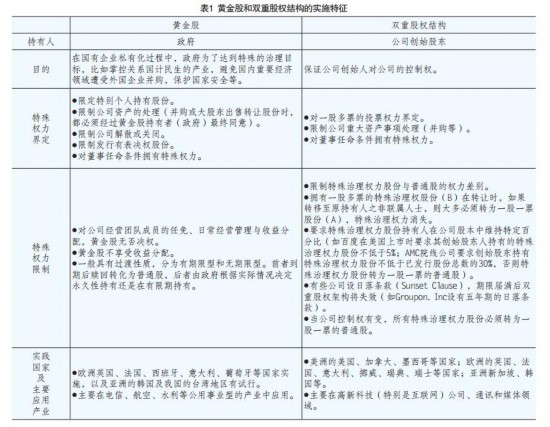

特殊治理權力股權結構有其特定設計目的,且它不是全能股權,為了規避負面影響發揮証明影響,無論是黃金股還是雙重股權結構,對於特殊治理權力的股份都有清晰的邊界界定和權力限制,表1對黃金股和雙重股權結構的實施特征進行了總結。

(二)黃金股與雙重股權結構運營績效情況

對於黃金股的實施情況,實踐提供了正面影響的例証。CEBM(莫尼塔投資發展有限公司,2013)從對西方國家國有企業私有化的比較中發現在實施“黃金股”的英國,1977-1996年被私有化的55家企業上市后,投資者不斷獲得超額收益,私有化后第一年平均累計超額收益率達到21%,第二年達到30%,第五年末57%。

在美國和加拿大,對於雙重股權結構,實踐中的樣本呈現出不同的影響結果。總體而言,積極的方面表現在:(1)具有特殊治理權力的股份持有人以較小的股份投資就能擁有對公司的控制權,所以其他因素不變的情況下,這一特殊治理權力的股份價值高於普通投票權股份,同理,當公司被收購時,擁有特殊治理權力的股東會獲得更高的溢價收入。(2)雙重股權結構有利於在控制權不被稀釋的情況下,進行多元化的資金募集,也正因此特殊治理權持股人(公司創始人)會更關注公司的長遠發展,且會有更大意願投資並進行高風險的正淨值項目。(3)雙重股權結構保証了公司創始人對公司發展戰略的把控,由此公司發展的目標更加明確。Pajuste(2005)對丹麥、芬蘭、德國、意大利、挪威、瑞典和瑞士等七個國家的493個公司進行研究,發現其中108家公司在1996年至2002年間曾實施雙重股權結構,這些公司具有較佳的市場價值﹔Dimitrov與Jain在2006年的論著將1978年至1998年間美國178家採用雙重股權結構的公司與其他公司進行了比較,發現在公布採用雙重股權結構后的首年,這些公司在股票市場的回報較沒有採用雙重股權結構的公司約高5%,而公布后的四年股票市場回報則高23%。當然實踐中的雙重股權結構也有負面影響:(1)雙重股權結構導致人們擔心特殊治理權力所有者的“一股獨大”,出現“治理壟斷”等負面影響﹔(2)雙重股權結構可能在一定程度上影響投資者對公司評價,Gompers、Ishii及Metrick曾將美國1995年至2002年約300~500家採用雙類別股權架構的企業與約6000~7000家沒有採用雙類別股權架構的企業進行比較,發現管理人投票權對現金流權力的比率較高,投資者對公司估值會較低,在一定程度上影響投資意願。

實踐中,雙重股權結構的正面影響更加顯著。在設計實施雙重股權結構時,需要通過良好制度的構建與優化機制的推進消除負面影響增進正面影響。

我國傳媒領域特殊管理股制度實施的關鍵工作

(一)相關法律法規建設

在主要發達國家的商事領域的立法中,雙重股權(或類別股)制度的相關立法比較完備。美國、加拿大、英國、瑞典、澳大利亞、新加坡等國家是通過公司法規及上市規則容許雙重股權結構存在。我國香港地區一般會對上市公司實施類別股設限(目前正在探索雙重股權結構的實施路徑)。德國、西班牙及中國內地的公司法目前還是禁止不同投票權架構,上市及非上市公司均不採用雙重股權結構。

從我國現行的《公司法》條文來看,對實施類別股和特殊管理股制度是留有政策空間的。對於有限責任公司,我國《公司法》第42條規定:“股東會會議由股東按照出資比例行使表決權﹔但是,公司章程另有規定的除外。”而對於股份有限公司能否發行除普通股之外的其他股份種類,《公司法》未做出具體明確的設計,只是在第131條規定:“國務院可以對公司發行本法規定以外的其他種類的股份,另行做出規定。”

從實踐操作來看,對於不上市的國有文化傳媒企業(有限責任公司),實行特殊管理股制度在法律上是行得通的。對於上市公司,相關的法律政策與規章條例等,還需要國務院另行規定。因此,完善相關立法和法規,將有利於國有企業及傳媒產業改革中推進特殊管理股制度。

(二)合理界定特殊管理股邊界

1.界定特殊管理股的適用對象

從已有的實踐來看,特殊管理股制度尚且不宜大規模地覆蓋。傳媒領域可以分類型進行特殊管理股制度設計:

類型1:傳媒產業內有很多承擔重要輿論引導職責,具有重要傳播話語權地位的,以文化傳播為發展目標的企業,比如重點新聞網站、報業企業等,這些企業是從原來的國有事業單位轉制為企業,在資本構成中本就有國有資本,在資本逐漸多元化的過程中,可以實踐“黃金股”的制度設計。

類型2:以技術與知識為核心、對具有重要傳播話語權的企業運營起到支撐作用的傳媒企業,比如廣電傳輸網絡運營商、網絡視頻類公司等,這些公司可能本就是民營公司起家,或者是市場化程度較高的混合所有制公司,可以實踐“雙重股權結構”制度設計。監管機構應對這些領域的公司是否達到“雙重股權結構”標准予以審核認定。可以仿照上海自貿區的“負面清單”管理模式,建立雙重股權結構禁止進入產業指導目錄,凡是在禁止進入指導目錄以內的產業,應不允許其設立雙重股權條款。

2.界定特殊管理股的權力邊界

發達國家在推動國有企業民營化的過程中,制定了黃金股的章程,我們可以借鑒有關條款對我國傳媒產業中類型1企業的“黃金股”的權力邊界進行設定,比如限定特別個人持有股份,限制有關重大資產的處理,限制發行有表決權的股份,董事的任命條件等。“黃金股”管理的不是傳媒企業日常經營的事務,而是涉及意識形態、輿論導向、文化安全、外資收購等重大事項,保証黨和政府對重要國有傳媒企業的控制權。針對企業的日常運營、股利分配及管理層的任命,黃金股持有者並不享有控制權。切記特殊治理權力股份權重再高,其行權范圍也是有限的,並非全能股權。

對於類型2企業的“雙重股權結構”,要合理設置具有特別投票權力的股份與一股一票原則股份的投票權比例,以保証創始股東對於公司戰略發展的掌控權力。同時也要界定具有特別投票權的類別股的實施范圍,比如,公司董事長及主要高管必須是中國公民,公司重大產權變更等事務的處理必須得到特殊管理股持有者的同意,特殊管理股權力行使主體擁有反對任何威脅文化安全的公司交易或股權轉讓,對於內部高管人選必須獲得特殊管理股權力行使主體的批准等。另外,因為公司創始人及其團隊擁有具有特別投票權的類別股,為了防止這種特殊投票權無限期使用而產生損害其他股東的情況發生,一般而言,具有特殊投票權的類別股不公開交易。如果是機構間的交易,應該設置時效范圍,超過時效范圍再轉售則不得享受特殊的投票權力。

(三)設置可操作的實施步驟

在美國,紐約交易所及納斯達克容許新申請人以雙重股權結構上市。然而,他們禁止損害公司現有股東權益的股份在其市場上市。

從事業單位轉制為企業的傳媒機構在實施特殊管理股制度上相對容易,無論其上市與否都可以實施黃金股制度。而對目前眾議的國有資本進入視頻網站,這領域中的企業市值在百億甚至千億級別,1%-10%的股權代價高達幾個億或上百億,那麼國有資本進入的價值量非常之巨,這顯然不可能一蹴而就。另外,國有資本代理人在這樣的企業中並不屬於原始股東,進入之后要擁有特殊治理權力更應謹慎被界定。這種情況下,可以採取所有股份都是“一股一票”的原則,隻有在重大決策(防止外資並購、確保文化安全等)情況下國有資本才具有一股多票的特殊治理權力。從具體實施來看,允許IPO時設置雙重股權結構比較合理。

總而言之,實施特殊管理股制度,政府將要實現從“辦文化”向“管文化”的角色轉變。部分西方國家成熟的“黃金股”或“雙重股權結構”的運行模式有值得我們借鑒的地方,但各國特殊股權制度形成的背景不同,結合國情和產業發展特點來制定實施方案是非常必要的。實施特殊股權制度必須在充分調研、征求意見的基礎上制定配套的法律制度、操作准則與運作規范,包括特殊管理股制度適用范圍、特殊管理股的權力邊界、特殊管理實施的具體機制、信息披露和風險提示規范等。隻有為特殊管理股制度設計了合理的實施路徑,才能發揮正面效應,防止負面效應,在政府、市場和企業之間建立起一種有效的平衡機制。(本文為北京市2014年社科基金項目的階段性成果,項目編號:14JGB074)(參考文獻略)作者單位:中國傳媒大學經管學部

來源:中國發展觀察雜志

| 相關專題 |

| · 《中國發展觀察》 |

微信“掃一掃”添加“學習大國”

微信“掃一掃”添加“人民黨建雲”